Ελληνικά Πετρέλαια: Μερισματική απόδοση που… ζαλίζει

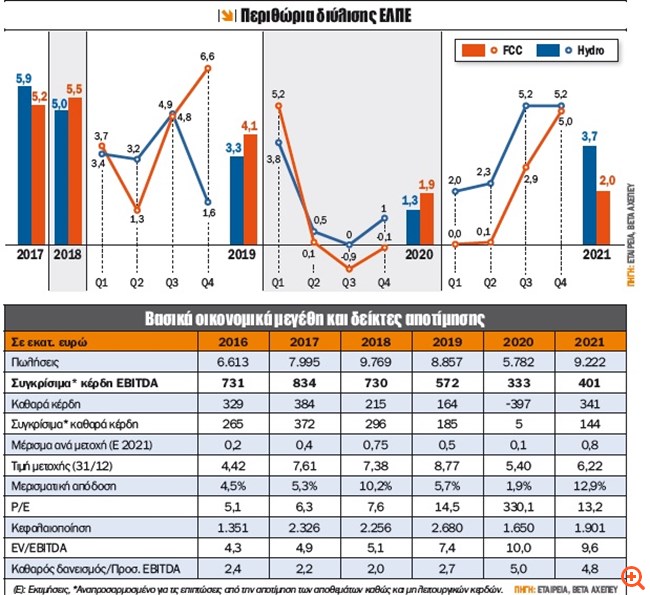

Τα οικονομικά αποτελέσματα των Ελληνικών Πετρελαίων για το 2021 ήταν υψηλότερα των εκτιμήσεων της αγοράς, καθώς τα περιθώρια διύλισης αλλά και η τιμή του πετρελαίου το τελευταίο τρίμηνο του 2021 ήταν ευνοϊκά. Σε ιστορικά υψηλά κινήθηκε η συνεισφορά στη λειτουργική κερδοφορία των πετροχημικών για το 2021, ενώ το σταδιακό άνοιγμα της οικονομίας συνέδραμε στην ανάκτηση μεγάλου μέρους των χαμένων του 2020. Οι εξαγωγές σημείωσαν τη δεύτερη καλύτερη επίδοση στην ιστορία τους, ενώ στο δ’ τρίμηνο το περιθώριο του ντίζελ ανέκαμψε σε υψηλά διετίας. Τα ενδεικτικά περιθώρια διύλισης Hydrocracking σημείωσαν βελτίωση σε σχέση με το προηγούμενο τρίμηνο στα 5 δολ./βαρέλι, με τα περιθώρια για διυλιστήρια τύπου FCC στα 5,2 δολ./βαρέλι (βλ. γράφημα).

Υπενθυμίζεται ότι η πορεία ανάκαμψης των μεγεθών των διυλιστηρίων εξαρτάται από τις διεθνείς τιμές του αργού, τα περιθώρια διύλισης, την ισοτιμία ευρώ/δολαρίου, την εγχώρια και περιφερειακή ζήτηση, αλλά και την επίδραση των μέτρων δημοσιονομικής και νομισματικής πολιτικής. Η βιομηχανία διύλισης λειτουργεί διεθνώς με βάση το δολάριο, ενώ τα λειτουργικά έξοδα εκφράζονται κατά κύριο λόγο σε ευρώ. Αυτό έχει ως αποτέλεσμα η ενδυνάμωση του δολαρίου σε σχέση με το ευρώ (όπως τώρα) να επιδρά θετικά στα οικονομικά αποτελέσματα των εγχώριων διυλιστηρίων, ενώ, αντίθετα, σε περίπτωση υποτίμησής του, τόσο τα αποτελέσματα όσο και στοιχεία του ισολογισμού τους (αποθέματα, επενδύσεις, απαιτήσεις, υποχρεώσεις σε δολάρια) υποτιμώνται.

Είναι σαφές και δεν μπορούμε να παραγνωρίσουμε το γεγονός ότι ο δανεισμός της εταιρείας παραμένει σε υψηλά επίπεδα σε σχέση με τον ανταγωνισμό, καθώς τόσο η Tupras στην Τουρκία όσο και η Motor Oil διαθέτουν ευνοϊκότερους δείκτες δανεισμού, με ό,τι μπορεί να σημαίνει αυτό για επόμενη περίοδο όπου τα επιτόκια θα αρχίσουν σταδιακά να παίρνουν την ανιούσα. Ο δανεισμός είναι αυτός που βαραίνει τον δείκτη EV/EBITDA, που για το 2021 διαμορφώθηκε περί τις 9,6 φορές τα EBITDA του ομίλου, παρά τις προσπάθειες της διοίκησης για τον περιορισμό του. Στα θετικά να σημειώσουμε ότι το χρηματοοικονομικό κόστος έχει καταγράψει μείωση άνω του 50% τα τελευταία 5 έτη.

Στον τομέα των ΑΠΕ ο όμιλος θα έχει θέσει σε λειτουργία περί τα 285 MW μέσα στο α’ τρίμηνο του 2022, ενώ ο στόχος που έχει θέσει η διοίκηση για το 2030 ξεπερνά τα 2 GW.

Στα ισχυρά χαρτιά του ομίλου πρέπει να προσμετρηθεί η μερισματική απόδοση, κυρίως από έκτακτους παράγοντες, καθώς αναμένεται να αγγίξει το 12%. Ειδικότερα, τα 0,30 ευρώ/μετοχή (προερχόμενα από αποθεματικά παρελθόντων ετών) θα αποκοπούν στις 26 Απριλίου 2022, το τακτικό μέρισμα 0,10 ευρώ ανά μετοχή στις 27 Ιουνίου 2022, ενώ μέσα στο 2022, μετά την έγκριση από τις ρυθμιστικές αρχές της πώλησης της ΔΕΠΑ Υποδομών, θα δούμε και την έκτακτη διανομή περί τα 0,40 ευρώ/μετοχή περίπου (υπολογίζεται το 50% των 256 εκατ. ευρώ που θα λάβουν τα ΕΛΠΕ διαιρεμένο με τον αριθμό των μετοχών).

Τα Ελληνικά Πετρέλαια διαθέτουν μια ευρεία επενδυτική βάση, καθώς έχουν τον 4ο μεγαλύτερο αριθμό μετόχων ανάμεσα στις μετοχές που αποτελούν τον FTSE Large Cap με βάση τα ιστορικά στοιχεία του Χ.Α. (τελευταία δημοσίευση Μάρτιος 2021). Η μετοχή των Ελληνικών Πετρελαίων υπεραποδίδει σημαντικά έναντι του FTSE Large Cap τόσο σε επίπεδο 52 εβδομάδων όσο και από την αρχή του έτους, ειδικά στην τρέχουσα δύσκολη συγκυρία. Ειδικότερα, η μετοχή των ΕΛΠΕ σημειώνει κέρδη 9% από την αρχή του έτους και 17% τις τελευταίες 52 εβδομάδες, έναντι -8% και -2% για τον FTSE Large Cap.

Καταλήγοντας, στο α’ τρίμηνο του 2022 τα περιθώρια διύλισης παρέμειναν σε ιδιαίτερα υψηλά επίπεδα, δείχνοντας έτσι ένα ελπιδοφόρο ξεκίνημα για το 2022. Μετά την πανδημία το 2020 και το μεταβατικό 2021, το 2022 αναμενόταν ως έτος πλήρους επαναφοράς στην κανονικότητα, με τον πόλεμο στην Ουκρανία, ωστόσο, να αλλάζει εκ νέου το τοπίο. Τα Ελληνικά Πετρέλαια, όπως ανέφεραν, δεν πραγματοποιούν συναλλαγές με Ρώσους εμπόρους πετρελαίου, διατηρώντας έτσι μία λιγότερη ανησυχία για τους μετόχους. Μην ξεχνάτε: Όλοι έχουν ένα πλάνο, μέχρι να βρεθεί κάτι που θα το ανατρέψει. Οπότε είναι πάντα σοφό να διατηρούμε αμυντικές μετοχές σε ένα μετοχικό χαρτοφυλάκιο το οποίο σε περιόδους κρίσεων κάνει τη διαφορά!

Εισαγωγή των ΔΕΗ και ΤΕΡΝΑ Ενεργειακή στον FTSE Russell μεσαίας κεφαλαιοποίησης

Στις 18 Φεβρουαρίου αργά το βράδυ ο οίκος FTSE Russell ανακοίνωσε την εξαμηνιαία αναθεώρηση των δεικτών του. Στον δείκτη όπου αναφέρεται η μεγάλη κεφαλαιοποίηση δεν είχαμε καμία εισαγωγή/διαγραφή, όπως ήταν αναμενόμενο. Ωστόσο, θετική έκπληξη αποτέλεσε το γεγονός ότι η Autohellas και η Quest Συμμετοχών έλαβαν το πράσινο φως για την εισαγωγή τους στον δείκτη μικρής κεφαλαιοποίησης του οίκου FTSE Russell, με την πρώτη να έχει απολέσει τη θέση της σε αυτόν τον δείκτη έναν χρόνο νωρίτερα. Η αλήθεια είναι ότι οι εισροές στο small cap είναι περιορισμένες, ωστόσο δεν παύει να αποτελεί μια θετική είδηση για τις εταιρείες.

Από την άλλη πλευρά, η Epsilon Net δεν κατάφερε να παραμείνει στους δείκτες, καθώς δεν τηρούσε το όριο που έθεσε ο οίκος FTSE Russell για την κεφαλαιοποίηση, με αποτέλεσμα τη διαγραφή της. Παράλληλα, στον δείκτη micro cap θα εισέλθουν οι Τράπεζα Αττικής, Ideal Holdings και Space Hellas. Η αναθεώρηση θα εφαρμοστεί την 21η Μαρτίου 2022, με τα κεφάλαια που ακολουθούν τους δείκτες να πραγματοποιούν τις συναλλαγές τους την προηγούμενη εργάσιμη από την εφαρμογή τους. Η επόμενη ανακοίνωση της εξαμηνιαίας αναθεώρησης έχει οριστεί για τις 20 Μαΐου 2022.

Αγοράζω σταθερές ή υπερπουλημένες μετοχές

Οι τράπεζες ήταν αυτές που έδωσαν την απαραίτητη ώθηση στον ΓΔΤ του Χ.Α. τον Φεβρουάριο να πραγματοποιήσει νέα υψηλά οκταετίας, οι ίδιες είναι και πάλι η αιτία που ώθησαν τον δείκτη σε απώλειες που άγγιξαν το 20%. Στον αντίποδα βρέθηκαν οι μετοχές των Ελληνικών Πετρελαίων και ΤΕΡΝΑ Ενεργειακή, που, παρά το -20% του ΓΔΤ, οι μετοχές τους παρέμειναν σε θετικό έδαφος.

Μέσα σε αυτό το πλαίσιο, αναζητώντας μετοχές που αντέχουν περισσότερο στην τρέχουσα πτωτική κίνηση των αγορών και διατήρησαν, για την ώρα, τη μακροπρόθεσμη ανοδική τους πορεία είναι οι μετοχές που βρίσκονται υψηλότερα από τον λογαριθμικό κινητό μέσο όρο των τελευταίων 200 ημερών. Πιο συγκεκριμένα, οι μετοχές των Ελληνικών Πετρελαίων, αλλά και αυτές που βρέθηκαν ελαφρώς χαμηλότερα, όπως Quest Συμμετοχών, ΟΤΕ και Jumbo, είναι οι εταιρείες που προσπάθησαν να διατηρήσουν τη μακροπρόθεσμη ανοδική τους πορεία μέσα στις αθρόες πωλήσεις των τελευταίων ημερών.

Τι είναι, όμως, αυτό που βλέπουν οι επενδυτές και δεν προβαίνουν σε πωλήσεις των μετοχών τους; Κυρίως είναι το αντικείμενο εργασιών των εταιρειών αυτών, οι οποίες από την πολεμική σύρραξη πλήττονται σε μικρότερο βαθμό από πολλές άλλες εταιρείες του Χ.Α., διατηρώντας έτσι την κερδοφορία τους σε ικανοποιητικά επίπεδα.

Από την άλλη πλευρά είναι εμφανές ότι, εκτός από την Τράπεζα Πειραιώς, που για τεχνικούς λόγους (λαμβάνει τιμές που προέρχονται πριν από την ΑΜΚ της τράπεζας) βρίσκεται στην πρώτη θέση σε απόσταση από τον 200άρη ΕΜΑ, μετοχές που βρέθηκαν να σημειώνουν σημαντικές απώλειες είναι η Coca-Cola HBC και ο Σαράντης, που διαθέτουν μονάδες στην εμπόλεμη ζώνη.

Καταλήγοντας, το ερώτημα που τίθεται και απαντάται ανάλογα με το προφίλ του εκάστοτε επενδυτή είναι: Αγοράζω τις υπερπουλημένες μετοχές προσδοκώντας τη γρήγορη ανάκαμψή τους, λαμβάνοντας ωστόσο το ρίσκο να απολέσω μεγαλύτερη αξία από το χαρτοφυλάκιό μου σε περίπτωση που οι αγορές δεν ηρεμήσουν, ή αγοράζω μετοχές που έχουν αντικείμενο εργασιών που πλήττεται λιγότερο από τον πόλεμο, προσδοκώντας μικρότερα κέρδη αλλά και μικρότερες ενδεχόμενες ζημίες στην περίπτωση που η νευρικότητα συνεχιστεί;

Ατζέντα (15/3/2022 – 18/3/2022)

Αποτελέσματα τραπεζών, αναδιάρθρωση FTSE Russell και αξιολόγηση από DBRS

Σήμερα Τρίτη η Τράπεζα Πειραιώς αναμένεται να ανακοινώσει οικονομικά αποτελέσματα δ’ τριμήνου/12μήνου 2021 μετά τη λήξη της συνεδρίασης. Την Τετάρτη είναι η σειρά των Εθνικής Τράπεζας (17.30), Cenergy Holdings και Premia να ανακοινώσουν τα οικονομικά αποτελέσματα δ’ τριμήνου και αποτελέσματα έτους 2021. Την Πέμπτη το φως της δημοσιότητας αναμένεται να δουν τα οικονομικά αποτελέσματα τέταρτου δ’ τριμήνου/12μήνου 2021 της Τιτάν, ενώ η ΔΕΗ έχει συγκαλέσει έκτακτη γ.σ. με κύριο θέμα την τροποποίηση του καταστατικού της. Την ίδια ημέρα η ΕΛΣΤΑΤ ανακοινώνει την ανεργία δ’ τριμήνου 2021. Την Παρασκευή είναι η ημέρα λήξης των ΣΜΕ και Δικαιωμάτων σε μετοχές & των ΣΜΕ και Δικαιωμάτων στον Δείκτη FTSE/ATHEX Large Cap, ενώ αργά το βράδυ η DBRS αναμένεται να ανακοινώσει την προγραμματισμένη αξιολόγηση τη χώρας. Υπενθυμίζεται ότι ο οίκος DBRS έχει κατατάξει το αξιόχρεο της χώρας δύο βαθμίδες πριν από την επενδυτική, ήτοι “BB”. Επίσης, η Παρασκευή είναι η τελευταία συνεδρίαση όπου οι επενδυτές που ακολουθούν τους διεθνείς δείκτες FTSE Russell λαμβάνουν τις θέσεις τους. Τέλος, την ίδια ημέρα η Mermeren Kombinat AD Prilep έχει συγκαλέσει έκτακτη γ.σ.

Όλα τα μάτια στην πολυαναμενόμενη συνεδρίαση της Fed

Στο εξωτερικό σήμερα Τρίτη, ανακοινώνεται στην Κίνα η βιομηχανική παραγωγή για τον Φεβρουάριο, στη Γερμανία το αποτέλεσμα της έρευνας για τις οικονομικές συνθήκες από το ZEW, η μηνιαία έκθεση του OPEC, ενώ το απόγευμα στις ΗΠΑ το φως της δημοσιότητας θα δει ο δείκτης τιμών παραγωγού για τον Φεβρουάριο, προάγγελος του πληθωρισμού. Την Τετάρτη, ίσως η σημαντικότερη μέρα για το 2022 (μέχρι σήμερα), αναμένεται η Fed να αυξήσει τα επιτόκια, για πρώτη φορά μετά την πανδημία, καθώς και η ομιλία του κ. Powell, προέδρου της Fed. Λίγο νωρίτερα αναμένεται η ανακοίνωση των λιανικών πωλήσεων στις ΗΠΑ για τον Φεβρουάριο. Την Πέμπτη είναι η σειρά της Ευρωζώνης να ανακοινώσει τον πληθωρισμό, ενώ η Τράπεζα της Αγγλίας αναμένεται να ανακοινώσει τα επιτόκια της στερλίνας και στη συνέχεια ανακοινώνεται ο δείκτης μεταποίησης από την Κεντρική Τράπεζα της Philadelphia. Την Παρασκευή είναι η σειρά των υφιστάμενων πωλήσεων των νέων κατοικιών να δουν το φως της δημοσιότητας για τον Φεβρουάριο.

* Ο κ. Δημοσθένης Τρίγγας είναι Πιστοποιημένος Αναλυτής Μετοχών & Αγοράς BETA Χρηματιστηριακή – dtrigas@beta.gr

(Κεφάλαιο)